Mit dem Dividend Growth Investing (DGI) verfolgen wir eine Cashflow-Strategie. Das Ziel ist, einen ausreichenden, zuverlässigen und wachsenden Cashflow-Ertrag aus Aktien aufzubauen.

Das Dividend Growth Investing ist nicht das Gegenteil von „Wachstumstrategien“ oder „Total Return Ansätzen“ an der Börse. Es widerspricht auch nicht diesen Anlagenstilen, sondern verfolgt einen ganz anderen Investitionsfokus.

Dividend Growth Investing ist vielmehr ein Ansatz, bei dem das regelmäßige Einkommen vor Wachstum steht. Wobei allerdings nicht auf Wachstum verzichtet wird, denn DGI-Investoren investieren per se in Wachstumsunternehmen. Der wesentliche Unterschied besteht darin, dass ein Teil der Unternehmensrendite dir als Anlegers regelmäßig in Form von Dividenden ausgeschüttet wird (weil wir das so wollen), während ein zweiter Anteil sich in der Kurssteigerung bemerkbar macht.

Deine Learnings sind:

- Verstehen was die Dividend Growth Investing Strategie ist

- Warum diejenigen die Zeit mitbringen wenig Geld investieren müssen

- Was die Vorteile vom fokussieren auf Dividenden sind

- Warum auch Dividendeninvestoren auf Wachstumsaktien setzen

- Weshalb jeder selbst für seine finanzielle Unabhängigkeit sorgen kann

Der nachfolgende Beitrag enthält Affiliate-Links zu Web-Ressourcen, die ich gerne weiterempfehle. Mit einem Klick auf diese unterstützt Du mich, ohne dass Dir weitere Kosten entstehen. Dafür sage ich DANKE!

PS: Hinterlasse mir am Ende gerne einen Kommentar, damit wir die Anleitung bzw. den Ratgeber für dich noch besser gestalten können.

Inhalt

Geldanlage: Dividend Growth Investing – Einkommen aus Aktien

Im Ergebnis erreichen wir beiden Ziele – ein attraktives Einkommen und langfristiges Wachstum -, indem wir Aktien exzellenter Unternehmen kaufen und aufstocken, die nachweislich jedes Jahr ihre Dividenden erhöhen. Das sorgt für einen kontinuierlichen Wohlstandsaufbau.

Verborgen bzw. unter dem Radar der breiten Anlegermasse erhöhen duzende Unternehmen weltweit jährlich Ihre Dividendenausschüttungen. Einige dieser Unternehmen erhöhen seit mehr als 50 Jahren ihre Dividenden – unbeirrt von Kriegen, Bärenmärkten und Rezessionen.

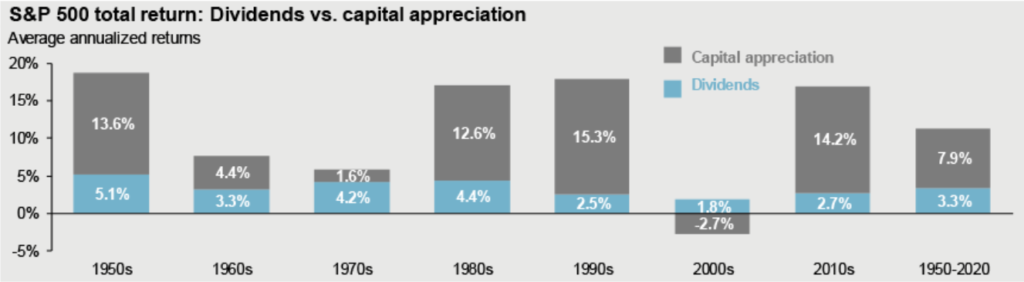

Seit 1950 tragen Dividenden über 30% zur Gesamtrendite des Aktienmarktes bei. Die Grafik von JPMorgan Asset Management zeigt die Dividendenbeiträge seit den 1950er Jahren nach Jahrzehnten. Der Durchschnitt aller sieben Jahrzehnte ist ganz rechts dargestellt. Er beträgt ca. 1/3 des Ergebnisbeitrags.

Das ist aber nur die halbe Wahrheit. Denn in der Grafik wird nicht gezeigt, was passiert, wenn die Dividenden reinvestiert werden.

Genau das machen aber Dividend Growth Investoren, die im Vermögensaufbau sind. Die Wiederveranlagung der Dividenden beschleunigt das Wachstum von Erträgen und Aktienpositionen.

Die Reinvestition löst eine Aufzinsung aus, was bedeutet, dass die zusätzlichen Aktien, die mit vorherigen Dividenden gekauft wurden, ihre eigenen zukünftigen Dividenden generieren. Im Ergebnis erhöht sich die gesamte Dividendenausschüttung erheblich. Dieser Zyklus wiederholt sich jedes Mal, wenn Dividenden wieder in das Portfolio investiert werden.

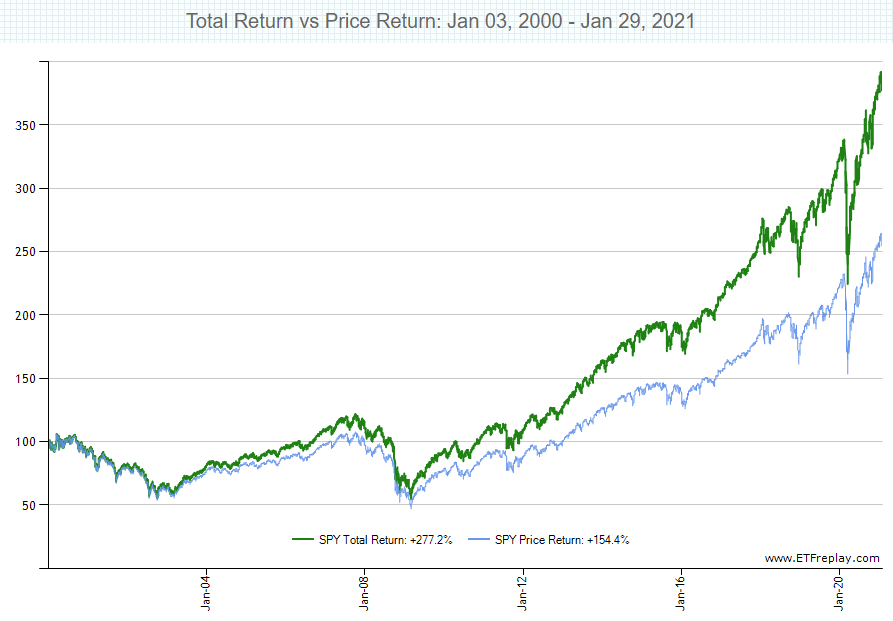

Die Gesamtrendite steigt ebenfalls. Die folgende Grafik zeigt, dass die Gesamtrendite des S&P 500 seit dem Jahr 2000 mit reinvestierten Dividenden fast doppelt so hoch war wie die Rendite ohne reinvestierte Dividenden.

Auf diese Weise schafft Dividend Growth Investing einen sich selbst tragenden Wohlstandsaufbau, auch wenn Du deinem Portfolio kein neues Geld hinzufügst.

Wobei an dieser Stelle bereits gesagt werden muss, dass zusätzliche Investitionen zu einer weiteren Beschleunigung des Einkommensziels führen.

Drei Schlüsselfaktoren führen zum Erfolg von Dividend Growth Investing

Ich glaube fest an das Konzept von Benjamin Graham, dass der einzelne Investor sein eigenes Geschäft führt, das er als „Investmentoption“ bezeichnet.

„Eine Anlageoption ist gut wenn diese nach gründlicher Analyse die Sicherheit des Kapitals und eine angemessene Rendite verspricht. Optionen, die diese Anforderungen nicht erfüllen, sind spekulativ.“

Dividend Growth Investing kann das Geschäftsmodell einer Investmentoption sein. Es gibt drei Schlüsselfaktoren, damit sich der Erfolg einstellt.

Der erste Schlüsselfaktor ist die Identifizierung der besten Dividend Growth Unternehmen. Diese hervorragenden Unternehmen zahlen nicht nur Dividenden, sondern sind:

- finanziell solide, gut geführte und qualitativ hochwertige Unternehmen

- großartige Unternehmen mit nachhaltigen Wettbewerbsvorteilen

- und erhöhen ihre Dividenden jedes Jahr

Schlüsselfaktor zwei ist es, Aktien zu guten Preisen zu kaufen. Jede Aktie unterliegt einer gewissen Schwankung, da sich Unternehmensnachrichten, Branchennews und politische Einflüsse auf den Aktienkurs auswirken. Kaufe ich daher Aktien, wenn diese fair bewertet sind oder noch besser unterbewertet sind.

“Im Einkauf liegt der Gewinn.”

Oder anderes ausgedrückt, höhere Dividendenrenditen zum Kaufzeitpunkt beschleunigen die Zielerreichung. Deshalb wollen wir auch für gute Unternehmen nicht zu viel bezahlen.

Der dritte Schlüsselfaktor ist die intelligente Portfolioverwaltung. Dies bedeutet neben der Auswahl großartiger Dividend Growth Aktien zu günstigen Preisen, auch die Anwendung solider Portfolioregeln, um Aktien vorteilhaft zu kaufen, zu kürzen, zu verkaufen oder zu ersetzen.

Dividend Growth Investing ist keine Strategie um schnell reich zu werden. Es ist vielmehr ein methodischer, langfristiger Ansatz, den jeder Anleger umsetzen kann. Mit Dividend Growth Investing wird ein Portfolio von Aktien großer Unternehmen aufgebaut, langfristig gehalten und Cashflow generiert.

Es ist innerhalb der Aktienstrategien ein eher konservativer Ansatz mit wenig Aktienhandel, einer gewissen Ignoranz der Aktienkurse und Fokussierung auf steigende Ausschüttungen.

Wem nutzt das Dividend Growth Investing?

Im Laufe meiner über 20 jährigen Börsenerfahrung habe ich festgestellt, dass Dividend Growth Investing viele Bedeutungen und Verwendungszwecke haben kann – auch wenn die Strategie letztlich bei allen gleich ist.

Einige Anleger wollen hauptsächlich einen Einkommensstrom bzw. Cashflow aufbauen, den sie im Ruhestand nutzen werden. Das war auch mein erster Zugang zu dieser Anlagestrategie. Die Idee ist, dass dein Einkommen zum Zeitpunkt deiner Pensionierung nicht nur für deine Bedürfnisse ausreicht, sondern auch dein Ruhestandseinkommen für die vielen Jahre, in denen Du im Ruhestand bist abdeckt. Das schließt die Inflation mit ein.

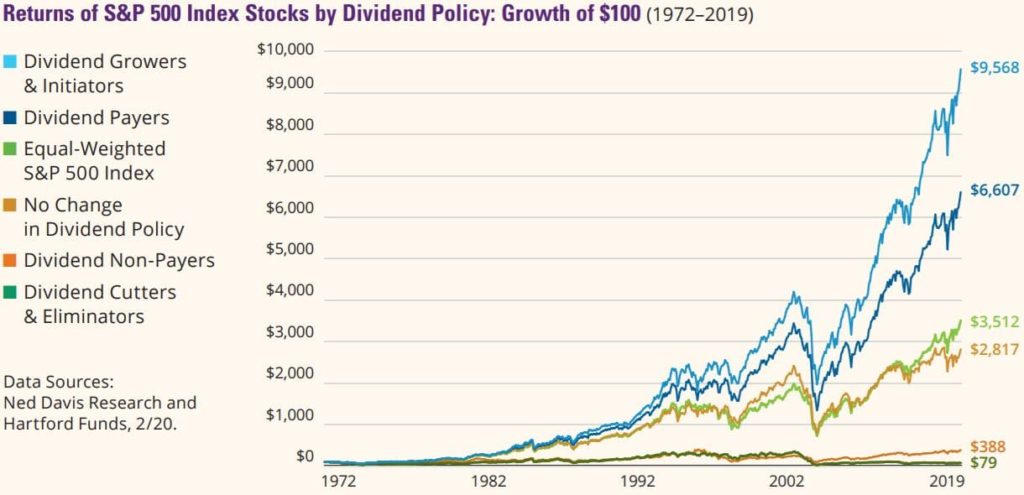

Andere Anleger nutzen Dividend Growth Investing, um Wohlstand aufzubauen. Langzeitstudien wie jene von Ned Davis Research, zeigen, dass Aktien mit steigender Dividende bessere Gesamtrenditen erzielt haben als der breite Aktienmarkt. Vermögensbildung und Einkommensbildung sind keine widersprüchlichen Ziele.

Quelle: Ned Davis Research

Darüber hinaus gibt es weitere Investoren, die nach Zielen streben, die zwischen reinem Einkommen und reinem Vermögen liegen. „Wachstum und Einkommen“ ist ein altbewährtes Anlageziel, für das Dividend Growth Investing perfekt geeignet ist.

Warum Dividend Growth Investing verwenden?

2016 bin ich nach eingehenden Analysen auf das Dividend Growth Investing umgeschwenkt. Vielleicht spät, aber doch rechtzeitig genug habe ich erkannt, dass der verfügbare Cashflow die entscheidende Komponente ist. Stabile Dividendenentwicklungen, die relativ gut vorhersagbar sind führen zu einem besseren Anlageverhalten und Anlageergebnis.

Viel besser jedenfalls, als sich von schwankenden Aktienkursen und täglichem Börsenrauschen aus der Ruhe bringen zu lassen.

Dieser Paradigmenwechsel hat mir geholfen, ein viel besserer Aktieninvestor zu werden. Ich bin jetzt weniger anfällig für alltägliche Marktveränderungen, fokussiere meinen Aktienhandel. Mein neues Finanz-Mindset veranlasste mich langfristig mehr darüber nachzudenken was ich tue. Mit ruhiger Hand investiert es sich besser.

Wenn Du über langfristige Unternehmensergebnisse nachdenkst, anstatt über kurzfristige Preisänderungen, musst Du zwangsläufig über die Qualität der Unternehmen nachdenken, in die Du investieren willst. Du möchtest Aktien der besten Unternehmen besitzen.

Die Unternehmen müssen über ein hochwertiges Geschäft verfügen, um die Dividenden über Jahrzehnte hinweg jedes Jahr erhöhen zu können. Schwache Unternehmen können das einfach nicht.

Die Konzentration auf Dividenden hat einen weiteren Vorteil: Sie lenkt deine Aufmerksamkeit von Preisschwankungen auf dem Markt ab. Die Dividendenzahlungen eines Unternehmens sind unabhängig vom Aktienkurs.

Diese 15-Jahres-Grafik des Aktienkurses und der Dividenden von Johnson & Johnson zeigt die Stabilität der Dividende im Vergleich zur Preisvolatilität.

Quelle: YCharts.com

Johnson & Johnson hat in den letzten 15 Jahren bei seinem Aktienkurs Höhen und Tiefen erlebt, aber seine Dividende ist nur in eine Richtung gegangen: Aufwärts. Das ist die Art von Aktie, die die meisten Dividend Growth Investoren wollen.

Daher ist deine Aufmerksamkeitsverlagerung von Aktienkursen hin zu Dividenden hilfreich. Dividenden schwanken weit weniger als Kursbewegungen. Die blaue Kurslinie von Johnson & Johnson in der obigen Grafik weist viele Einbrüche auf, die bei einem Anleger möglicherweise zu einer panischen Reaktion führen. Die orangefarbene Dividendenlinie beruhigt hingegen auch in Krisenzeiten. Es ist besser, sich auf die orange Linie zu konzentrieren.

Wieviel Dividenden können wir erwarten bzw. verdienen?

Bleiben wir beim bereits genannten Index S&P 500. Es wird nicht viel Werbung gemacht, aber die Summe der Dividendenausschüttungen die jedes Jahr erfolgen ist enorm. Die gesamte Ausschüttung liegt in der Größenordnung der riesigen US-Regierungsprogramme im Wert von mehreren Milliarden Dollar, die geschaffen wurden, um dem Land bei der Coronavirus-Krise zu helfen.

Dividendenausschüttungen im S&P 500 brachten den Investoren über 485 Milliarden USD ein.

Jeder kann mitmachen. Du musst dich nirgendwo bewerben. Du musst nur die Aktien kaufen und besitzen, um die Dividenden zu bekommen.

Zwischen der Höhe der Dividenden und ihrer Wachstumsgeschwindigkeit besteht ein lockerer Zusammenhang. Nicht viele Unternehmen können über einen längeren Zeitraum sowohl hohe Dividenden als auch ein schnelles Dividendenwachstum erzielen.

Daher muss der Dividend Growth Investor häufig entscheiden, ob er mehr an hohen Dividenden mit geringem Wachstum oder an sehr schnell wachsenden niedrigeren Dividenden interessiert ist.

Oder Du machst, was ich tue, nämlich zwischen verschiedenen Typen zu diversifizieren. Ich besitze Aktien mit hoher Dividendenrendite und kleinem Dividendenwachstum, genauso wie Aktien mit kleinerer Dividendenrendite und höherem Dividendenwachstum.

In einem diversifiziertem Portfolio können wir im Schnitt über die Jahre folgendes erwarten:

- 5% bis 8% Einkommenswachstum pro Jahr, wenn Du keine Dividenden reinvestieren willst

- 7% bis 12%, wenn Du die Dividenden reinvestierst, wobei die Tatsache berücksichtigt wird, dass die Reinvestition die Dividendenwachstumsrate jedes Jahr um 2% -4% steigert

Wenn Du ein Portfolio aufbaust, das explizit auf hohe Renditen oder ein schnelles Dividendenwachstum abzielt, werden deine Ergebnisse natürlich in Richtung dieser Ziele verschoben.

Dividend Growth Investing für Berufstätige

Es wird oft behauptet, dass das einkommensorientiertes Investieren nur für Rentner oder Fast-Rentner geeignet ist. Und dass jüngere Menschen ein maximales Kurswachstum anstreben sollten, bevor sie zu einem Einkommensfokus wechseln. (Weil sie große Kursschwankungen ja aussitzen können.)

Wir wollen hier die Endlosdebatte nicht erneut führen. Fakt ist letztlich, dass Dividend Growth Aktien mit reinvestierten Dividenden über lange Zeiträume im Vergleich zum allgemeinen Markt wettbewerbsfähige Gesamtrenditen erzielt haben. Während Du als Dividend Growth Investor dich auf die Optimierung des Einkommens konzentrierst, baust du gleichzeitig ein Portfolio auf, das ähnliche Gesamtergebnisse wie der allgemeine Markt erzielt.

Patente sind ebenfalls starke Abwehrkräfte. Wenn ein Unternehmen sein Produkt oder seine Dienstleistung patentieren kann, hält es Wettbewerber vorübergehend fern und ermöglicht ein hohes Maß an Rentabilität.

Dividend Growth Investing im Ruhestand

Die Wahrheit ist: Menschen benötigen ein Einkommen. Einen laufenden Cashflow, um den täglichen Lebensbedarf abzudecken und sich zusätzlichen Luxus zu leisten. In Aktien gebundenes Kapital muss in Bargeld umgewandelt werden, um von Nutzen zu sein.

Das Einzigartige an Dividendenwachstumsaktien ist, dass sie den Cashflow organisch bereitstellen: Dividenden werden von den Unternehmen selbst deklariert und von jedem Unternehmen direkt an dich als Aktionär gesendet.

Dividenden fließen nicht durch den Aktienmarkt und werden vom Aktienmarkt nicht beeinflusst. Der Aktienmarkt hat nichts mit Dividenden zu tun (sondern nur mit Aktienkursen). Dividenden stammen aus einem ganz anderen Mechanismus: Unternehmen senden Dividenden direkt an ihre Aktionäre.

Daher musst Du keine Vermögenswerte verkaufen, um dein Geld zu erhalten. Die Dividenden kommen zu dir, ohne dass Du Maßnahmen ergreifen musst.

Jetzt pinnen und für später merken!

Wenn Du den Punkt erreicht hast, an dem Du von deinen Dividenden als Einkommen leben kannst, ist die finanzielle Unabhängigkeit gesichert. Du musst dein Vermögen nicht verkaufen, um Geld auszugeben. Dein Vermögen wird niemals zur Neige gehen. Die Inflation wird dich nicht stürzen, denn Studien zeigen, dass die steigenden Dividenden in den meisten Jahren schneller wachsen als die Inflation.

Viele professionelle Berater bezeichnen die Rentenjahre als „Entsparphase“. Das bedeutet, dass sie den Ruhestand als einen Ausverkauf von Vermögenswerten darstellen, um das Einkommen zu erzielen, das Sie benötigen. Die Hauptfrage lautet: Mit welcher Rate kannst Du dein Vermögen liquidieren, ohne dass dir das Vermögen zum Verkauf ausgeht, solange du noch am Leben bist?

Die meisten Dividend Growth Investoren sehen den Ruhestand nicht so. Ihr Vermögen, die Dividend Growth Aktien, versorgen sie mit dem notwendigen Cashflow und der Betrag steigt jedes Jahr. Unter normalen Umständen müssen solche Rentner nichts verkaufen, um ihren Ruhestand zu finanzieren.

Einige Leute sagen: „Ein Euro ist ein Euro, warum interessiert es dich, woher er kommt?“ Aber der Unterschied ist wichtig. Der Unterschied besteht darin, dass Sie Ihr Vermögen verbrauchen, wenn Sie Aktien verkaufen, um den Ruhestand zu finanzieren. Umgekehrt verbraucht der Rentner, der lediglich Dividenden-Cashflow verbraucht, sein Vermögen nicht.

Eine gängige Analogie zur Dividend Growth Investition ist der Fall eines Vermieters. Es gibt einen offensichtlichen Unterschied zwischen einem Vermieter, der seine Mietobjekte langsam verkauft, und einem Vermieter, der die Mieten kassiert und seine Immobilien nicht verkauft. Dem ersten Vermieter werden irgendwann die Immobilien zum Verkauf ausgehen. Der zweite wird sie alle noch haben.

Abschließender Gedanke zum Dividend Growth Investing

Die billige Ausrede von ahnungslosen Mitbürgern, dass das Leben vom Einkommen nur für die sehr Reichen ist zeigt mangelndes Finanzwissen. Tatsache ist, dass Du nicht reich sein musst, um ein Portfolio aufzubauen, das dich bezahlt.

Wer früh beginnt benötigt wenig eigenes Kapital, da die reinvestierten Dividenden für den notwendigen Kapitalzuwachs sorgen werden.

Gegenüber der Alternative Immobilien haben die Dividendenanlagen den Vorteil nicht nur von einem Mieter abhängig zu sein. Darüber hinaus kann der worst-case-Fall eines Dividendenausfalls schnell durch andere Unternehmen und deren Dividendenerhöhung ausgeglichen werden.

Die Praxis zeigt, dass starke Unternehmen auch in Krisenzeiten an Ihrer Ausschüttungspolitik festhalten. Ein klarer Pluspunkt der Dividendenstrategie gegenüber einer reinen Wachstumsstrategie. Denn am Kurstief Aktien verkaufen zu müssen, weil man plötzlich Liquidität benötigt ist pure Vermögensvernichtung.

Mein Tipp ist deshalb der Fokus auf planbare Dividenden und dem damit verbundenen Vermögenserhalt. Unsere Familien und Kinder werden es uns danken.

In diesem Sinne: „Keep it simple – Halte es einfach!“, so erreichst Du deine finanziellen Ziele schneller!

Mit besten Grüßen Tom

ÜBER TOM

Hallo ich bin Tom! Ein leidenschaftlicher Finanzblogger, Unternehmer im Nebenerwerb, Speaker und Angestellter. Meine Vision ist, dass jeder mit Dividend Growth Investing sein passives Einkommen, finanzielle Freiheit & Wohlstand erreicht. Gerne teile ich mein Wissen, dass weit über Geld sparen, Finanz-Mindset, Geld anlegen und richtig investieren hinausgeht.

Hallo ich bin Tom! Ein leidenschaftlicher Finanzblogger, Unternehmer im Nebenerwerb, Speaker und Angestellter. Meine Vision ist, dass jeder mit Dividend Growth Investing sein passives Einkommen, finanzielle Freiheit & Wohlstand erreicht. Gerne teile ich mein Wissen, dass weit über Geld sparen, Finanz-Mindset, Geld anlegen und richtig investieren hinausgeht.

Ich nutze und empfehle Seeking Alpha zum Finden von interessanten Aktienideen. Für die fundamentale Beurteilung von Aktien lohnt sich ein Blick auf MarketScreener und TeleTrader. Du möchtest mehr Infos vom Geld sparen, Finanz-Mindset bis hin zum Dividend Growth Investing und Portfolioaufbau? Dann nutze DividendInvestingTom und DIVDepot. Wohlstand und Finanzielle Freiheit schafft jeder!

Diese Website inkl. Blog wird bei alfahosting gehostet. Das tolle Divi-Theme stammt von Elegant Themes. Unsere Grafiken bearbeiten wir teilweise kostenlos mit Canva. Du möchtest deine Website promoten und mehr Reichweite aufbauen? Dann mach es wie ich. Nutze Tools wie Pinterest und Tailwind. Mit Google Adsense lassen sich leicht erste Blogeinnahmen verdienen. Wer mehr möchte schaut sich das Werbenetzwerk Ezoic an.

Gedankenaustausch und Kontakte sind Gold wert. Egal ob es sich um Gastbeiträge, Podcasts und YouTube-Videos handelt, wir freuen uns über ein wachsendes Netzwerk genauso wie über den gegenseitige Unterstützung. Gerne können auch Kooperationen vereinbart werden, wenn diese für alle Seiten nützlich sind.

HEY, BETEILIGE DICH AN UNSERER DISKUSSION UND LASS UNS GEMEINSAM IN EINEN DIALOG DARÜBER SPRECHEN, WIE WIR EIN PORTFOLIO AUFBAUEN KÖNNEN. RESPEKTVOLLE UND RELEVANTE KOMMENTARE HELFEN ALLEN LESERN WEITER!

0 Kommentare