Aktienanalysen können einfach oder kompliziert sein. Wir nutzen lieber den schnellen, einfachen Weg Aktien zu analysieren. Dazu verwenden wir 20 Kennzahlen die jeder versteht. Besonders unerfahrene Anleger oder jene die wenig Zeit zur Unternehmensanalyse aufwenden wollen, werden die Kennzahlen zum Aktien-Screening lieben.

Da wir uns hier mit dem Dividend Growth Investing beschäftigen, zielen unsere Aktien-Kennzahlen darauf ab die besten Dividendenaktien zu finden. Zu überprüfen ob ein jetziger Einstieg oder Aktienverkauf wirklich von Vorteil ist.

Schließlich wollen wir nicht ständig das Aktienportfolio umschichten. Vielmehr wollen wir den langfristigen Dividendenanstieg nutzen und unser Einkommen kontinuierlich erhöhen.

Deine Learnings sind:

- Wie Du Aktien schnell richtig einordnest

- Ist ein Unternehmen günstig zum Kaufen bewertet?

- Wie können Kennzahlen zur Aktienbewertung genutzt werden

- Was sind die 20 wichtigsten Parameter zur Aktienauswahl?

Der nachfolgende Beitrag enthält Affiliate-Links zu Web-Ressourcen, die ich gerne weiterempfehle. Mit einem Klick auf diese unterstützt Du mich, ohne dass Dir weitere Kosten entstehen. Dafür sage ich DANKE!

PS: Hinterlasse mir am Ende gerne einen Kommentar, damit wir die Anleitung bzw. den Ratgeber für dich noch besser gestalten können.

Inhalt

Einteilung der Aktien-Kennzahlen nach Anlagekriterien

Aktien-Kennzahlen gibt es mehr als genug. Wie kann man also eine Reihe von Investitionschancen verstehen und vergleichen?

Wir konzentrieren uns darauf Dividendenaktien schnell zu scannen und zu vergleichen. Es gibt aber auch Sonderfälle, wie Finanzunternehmen oder Immobilien-REITs, die zum Teil andere Kennzahlen zur Bewertung benötigen.

Was wir hier im Rahmen der Aktienanalyse behandeln ist der Normalbedarf an sinnvollen Kennzahlen. Wir sehen uns an, wie sie sich zueinander verhalten und welche Aussagen mit diesen getroffen werden können.

Die Kennzahlen zur Aktienanalyse unterteilen wir nach Anlagekriterien:

- Wachstum,

- Finanzkraft,

- Dividende,

- Subjektive Informationen und

- Bewertungskennzahlen

Wachstumskennzahlen werden genutzt um zu sehen wie stark ein Unternehmen wächst. Die Kennzahlen zur Finanzkraft geben Aufschluss darüber wie stark die Bilanz des Unternehmens ist.

Dividendenkennzahlen sind für alle wichtig die Dividendenausschüttungen nutzen wollen und die Dividendenstrategie verfolgen. Darüber hinaus werden diese Kennzahlen genutzt um die allgemeine Aktionärsfreundlichkeit des Unternehmens und die langfristige Stabilität zu messen.

Subjektive Informationen bzw. nicht mit Zahlen messbare Informationen ermöglichen es, nicht quantitative Aspekte des Unternehmens wie die Stärke des Wassergrabens und die Qualität des Managements zu berücksichtigen.

Bewertungskennzahlen dienen dazu zu erkennen, wieviel Anleger bereit sind für ein Unternehmen zu bezahlen. Dabei wird auch der Zusammenhang mit anderen Kennzahlen deutlich. So spielen hier auch Wachstum, Finanzkraft und subjektive Informationen eine Rolle.

Im Allgemeinen führen solide Wachstumsaussichten, starke Bilanzen und positive subjektive Informationen zu höheren angemessenen Bewertungen für ein Unternehmen. Wenn wir ein Unternehmen analysieren, suchen wir nach Unternehmen mit angemessenen Wachstumsaussichten, einer starken Finanzlage, positiven subjektiven Informationen und einem aktionärsfreundlichen Management. Darauf aufbauend schauen wir ob die Bewertung angesichts dieser Gesamtinformationen angemessen ist.

Folgende Kennzahlen zur Aktienanalyse von Dividendenaktien verwenden wir:

Wachstumskennzahlen:

- Wachstum Nettoergebnis – Net Income Growth

- Umsatzwachstum – Net sales Growth

- Wachstum Gewinn pro Aktie – EPS Growth

- Freier Cashflow (FCF) im Vergleich zum Nettoergebnis – FCF compared to Net Income

- Eigenkapitalrendite – Return on Equity (ROE)

Finanzkennzahlen:

- Verhältnis von Schulden zu Eigenkapital – Leverage (Debt/EBITDA)

- Nettoverschuldung – Net Dept

- Goodwill / Eigenkapital – Goodwill/Equity

- Aktuelles Liquiditäts-Verhältnis zu Verbindlichkeiten – Current Ratio

Kennzahlen zur Dividende:

- Dividendenrendite – Dividend Yield

- Dividendenausschüttungsquote – Dividend Payout Ratio

- Dividendenwachstum – Dividend Growth

- Aktienrückkäufe – Share Repurchases

Subjektive Informationen:

- Geschäfts- und Branchenaussichten – Business and Industry Prospects

- Qualität des Managements – Management Quality

- wirtschaftliche Vorteile – Economic Advantage

Bewertungskennzahlen:

- Kurs-Gewinn-Verhältnis (P / E) Verhältnis – Price-to-Earnings (P/E) Ratio

- Kurs-Free-Cashflow-Verhältnis – Price-to-Free-Cash-Flow (P/FCF) Ratio

- Kurs-Buchwert-Verhältnis – Price-to-Book Value

- Marktkapitalisierung – Market Capitalization

Um den praktischen Wert der Kennzahlen zu erhöhen und dein Verständnis zu schärfen, untermauere ich die Erläuterungen mit einem Beispiel. Dazu nehmen wir die aktuellen Zahlen zur LyondellBasell Industries (Datenquelle: Marketscreener). Einem US-Chemiekonzern mit Geschäftssitz in den Niederlanden. Chemiekonzerne sind sogenannte zyklische Aktien, daher wird die Betrachtung spannend, weil im aktuellen Marktumfeld zyklische Aktien weniger gefragt sind und daher nicht jede Kennzahl optimal aussieht. Wir denken, dass dadurch der Lerneffekt für dich höher ist.

Übrigens, die Aktie befindet sich in unserem Dividendenportfolio und eine fundierte Aktienanalyse zur LyondellBasell gibt es ebenfalls zu lesen.

Wachstumskennzahlen zur Aktienbewertung

Die Betrachtung der Wachstumskennzahlen dient dazu einen Überblick darüber zu bekommen, wie ein Unternehmen wächst. Das Wachstum kann auf unterschiedliche Art erfolgen. Organisch oder durch Zukäufe zum Beispiel. Wichtig für uns ist, ob sich im Optimalfall ein kontinuierlicher Wachstumstrend erkennbar ist und ob sich erkennen lässt das sich dieser weiterhin fortsetzt.

Wachstum Nettoergebnis – Net Income Growth

![]()

Unternehmen wollen immer einen Gewinn erzielen. Dazu werden sie schließlich gegründet. Idealerweise steigt das Nettoergebnis von Jahr zu Jahr an. In der Praxis ist das jedoch gar nicht so einfach. Zu viele Faktoren spielen eine Rolle. Manche kann das Unternehmen selbst beeinflussen, andere wiederum nicht.

Für uns als Anleger ist es sinnvoll das Wachstum des Nettoeinkommens (Nettoergebnisses) über einen Zeitraum von 3, 5 und 10 Jahren zu betrachten. So erhalten wir eine Vorstellung davon, welche langfristigen Wachstumsaussichten das Unternehmen hat und wie sich Trends ändern können. (Verlangsamt sich das Wachstum? Oder beschleunigt es sich? Oder ist kein Trend erkennbar?)

Umsatzwachstum – Net sales Growth

![]()

Es ist wichtig auch das Umsatzwachstum bzw. die Umsatzentwicklung zu untersuchen. Schließlich kann das Nettoergebnis durch Preiserhöhungen ansteigen, aber zugleich der Umsatz rückläufig sein. Das kann bedeuten, dass das Unternehmen ineffizienter wird und seine Gewinnmargen erhöht.

Bei zyklischen Aktien, wie die Chemiebranche, wird es allerdings immer ein auf und ab geben. Das musst Du in deiner Bewertung berücksichtigen.

Langfristig kann man aber sagen, dass für ein nachhaltiges Wachstum des Nettoeinkommens ein nachhaltiges Umsatzwachstum erforderlich ist.

Gewinn pro Aktie – EPS Growth

![]()

Der Gewinn pro Aktie ist in zweierlei Hinsicht wichtig. Zum einen im Vergleich mit der Dividende. Denn die Dividende bzw. die Gewinnausschüttung an die Aktionäre sollte immer vom Gewinn abgedeckt werden. Ansonsten droht in der Regel eine Dividendenkürzung oder Dividendenstreichung.

Der zweite Punkt ist der Vergleich mit dem Nettoergebnis. Wenn ein Unternehmen sein Nettoergebnis steigert und gleichzeitig einen Teil seines Geldes für den Rückkauf eigener Aktien verwendet, wächst der Gewinn pro Aktie schneller als das Nettoergebnis.

Umgekehrt gilt bei weiteren Aktienausgaben, dass das Unternehmen seine Aktien verwässert. Folglich wächst der Gewinn pro Aktie langsamer als das Nettoergebnis.

Darüber hinaus kann der Gewinn pro Aktie wachsen, selbst wenn das Nettoergebnis flach ist oder sinkt. Daher ist es wichtig, sowohl die Kennzahlen pro Aktie als auch die Gesamtkennzahlen des Unternehmens zu betrachten.

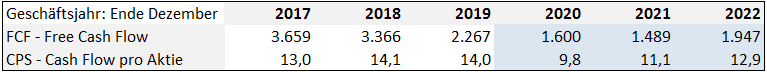

Freier Cashflow (FCF) zum Nettoergebnis – FCF compared to Net Income

Ein Unternehmen mit ausreichendem Cashflow zeigt, dass es gesund wirtschaftet. Im Normalfall sollten aus dem freien Cashflow Investitionen und Dividenden bezahlt werden können – auch wenn das Nettoergebnis einmal durch Sondereffekte zu niedrig ausfällt. Da die Kapitalrücklagen also in den Cashflow hineinfließen, sollte dieser im Laufe der Zeit ansteigen.

Wenn ein Unternehmen mit minimalen Investitionen Rentabilität und Wachstum aufrechterhalten kann, ist seine Leistung wahrscheinlich recht gut.

Wir gehen davon aus, dass der operative Cashflow bei den meisten Unternehmen wesentlich höher ist als das Nettoergebnis. Der freie Cashflow sollte daher ebenfalls höher als das Nettoergebnis sein oder zumindest in dessen Nähe liegen.

Eigenkapitalrendite – Return on Equity (ROE)

![]()

Die Eigenkapitalrendite ergibt sich aus dem Verhältnis Nettoergebnis zu Eigenkapital. In der Regel sind höhere Eigenkapitalrenditen ein Zeichen für ein kompetentes Management und ein profitables Geschäft, da sie für jeden in der Bilanz ausgewiesenen Euro ein nennenswertes Einkommen erzielen.

Man muss jedoch vorsichtig sein, da eine schlechte Bilanz manchmal die Eigenkapitalrendite steigern kann. Das funktioniert so:

Wenn ein Unternehmen im Vergleich zu seinen Vermögenswerten eine große Anzahl von Verbindlichkeiten (und damit eine geringe Menge an Eigenkapital) hat, wirkt die Eigenkapitalrendite hoch. Daher ist es wichtig, das Gesamtbild zu betrachten und die Eigenkapitalrendite mit anderen Finanzkennzahlen zu vergleichen.

Finanzielle Stärke

Ein Unternehmen, das in guter finanzieller Verfassung hat wesentlich mehr Spielräume zu agieren. Sei es bei den Ausschüttungen, der Investition in neue Geschäftsfelder oder der schnelleren Schuldentilgung. Zugleich ist das Management angehalten trotz der größeren Spielräume verantwortungsbewusst zu agieren.

Wenn alle anderen Parameter gleich sind, dann ist ein Unternehmen mit einer starken Bilanz mehr wert als ein Unternehmen mit einer schwachen Bilanz.

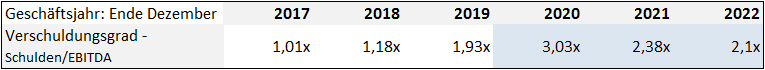

Verhältnis von Schulden zu Eigenkapital – Leverage (Debt / EBITDA)

Das Verhältnis Schulden zu Eigenkapital ist eine wichtige Messgröße um ein Gefühl dafür zu bekommen, ob die Schulden jederzeit bedient werden können oder ob gerade in Krisenzeiten ein Unternehmen in Liquiditätsschwierigkeiten kommen kann.

Die langfristigen Schulden zu Eigenkapital werden berechnet, indem der Gesamtbetrag der langfristigen Schulden durch den Betrag des Eigenkapitals dividiert wird. Je niedriger die Zahl, desto weniger Schulden hat das Unternehmen im Vergleich zum Eigenkapital.

Wir bevorzugen Unternehmen mit weniger als 1,0 Schulden zu Eigenkapital-Verhältnissen oder mindestens weniger als 2,0 Schulden zu Eigenkapital-Verhältnissen. Allerdings gibt es auch Branchen wo ein höheres Verhältnis von Schulden zu Eigenkapital üblich ist. Hier hilft ein Vergleich von konkurrierenden Unternehmen.

So haben Unternehmen die üblicherweise große Investitionen tätigen, normalerweise einen höheren Verschuldungsgrad.

Ein Sonderfall besteht zudem dann, wenn eine Unternehmensübernahme stattgefunden hat. In diesem Fall kann die Verschuldung akquisitionsbedingt hoch sein. Sollte allerdings in den Folgejahren deutlich sichtbar sinken. Ein typisches Beispiel ist CVS Healthcare mit der Aetnaübernahme.

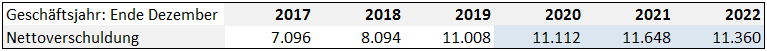

Nettoverschuldung – Net Dept

Die Nettoschulden sind auch als Nettofinanzverbindlichkeiten bekannt. Sie definieren die verzinslichen Verbindlichkeiten/Schulden abzüglich der nicht betriebsnotwendigen flüssigen Mittel und kurzfristigen Finanzanlagen.

Grundsätzlich ist es gut wenn die Nettoverschuldung verringert wird. Steigt sie ständig, deutet das auf ernsthafte Probleme im Unternehmen hin.

Goodwill / Eigenkapital – Goodwill/Equity

Einige Vermögenswerte werden als „Goodwill“ bezeichnet. Goodwill ist eher ein buchhalterischer als ein realer Vermögenswert. Wenn ein Unternehmen bei einer Akquisition für ein Unternehmen mehr als seinen Buchwert zahlt, wird der Rest als Goodwill in die Bilanz aufgenommen, und das Management ist dafür verantwortlich, gegebenenfalls dieses zu korrigieren.

Wenn ein Unternehmen viel Goodwill hat, kann es Kennzahlen wie Verschuldung zu Eigenkapital künstlich senken. Auf der anderen Seite ist Goodwill nicht unbedingt eine schlechte Sache, wenn er korrekt ist. Einige Unternehmen, insbesondere solche, die zu Akquisitionen neigen, werden naturgemäß mehr Goodwill haben als andere.

Die Division des gesamten Goodwills durch das gesamte Eigenkapital zeigt, wie viel Prozent des Eigenkapitals aus dem Goodwill bestehen. Wenn alles andere gleich ist, ist es optimal, nach einem relativ niedrigen oder moderaten Goodwill zu suchen.

Aktuelles Liquiditäts-Verhältnis zu Verbindlichkeiten – Current Ratio

Das Current Ratio wird berechnet, indem das gesamte kurzfristige Vermögen (Barmittel, kurzfristige Investitionen, Forderungen usw.) durch die gesamten kurzfristigen Verbindlichkeiten (Verbindlichkeiten, kurzfristige Schulden usw.) dividiert wird. Dies sollte normalerweise über 1 liegen.

Dividendeninformationen in der Aktienanalyse

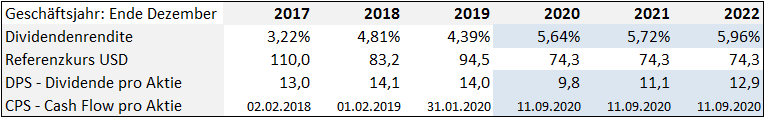

Für uns Dividendeninvestoren ist die Untersuchung der Dividende von immenser Bedeutung. Schließlich möchten wir eine signifikante Dividendenrendite mit einer wachsenden Dividende.

Das Ganze muss von einer Ausschüttungsquote begleitet werden, die niedrig genug ist, um die Wahrscheinlichkeit zu erhöhen, dass die Dividende sicher ausgezahlt wird und weiter wächst.

Dividendenrendite – Dividend Yield

Mit der Dividende haben wir uns an dieser Stelle bereits ausführlich beschäftigt. Die Dividendenrendite berechnet sich in dem die Dividende durch den Aktienkurs dividiert wird. Im Normalfall liegt die Dividendenrendite bei Investitionen im Bereich von 3 bis 7%. Wobei 3,5 bis 5% ein ziemlich guter Bereich sind. Vor allem wenn auch die Dividendenwachstumsrate ausreichend hoch ist. Denn dann erreichen wir nach einiger Zeit unsere gewünschte Zielrendite.

Sind Dividendenrenditen zu niedrig, sind es eher Placebo-Dividenden, denn eine hinreichende Ausschüttung werden wir trotz Dividendenwachstum nicht erreichen. Ist die Dividendenrendite zu hoch, dann besteht die Gefahr in eine Wertfalle zu geraten. D.h. die Gefahr einer Dividendenkürzung oder Streichung kann hoch sein.

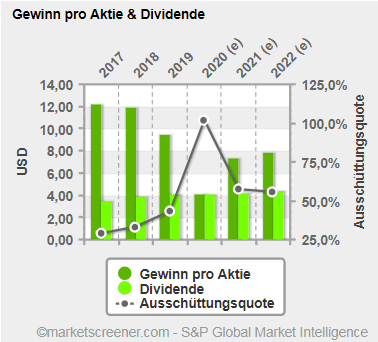

Dividendenausschüttungsquote – Dividend Payout Ratio

Nur eine nachhaltige Dividende ist eine gute Dividende. Was nützt es eine hohe Dividendenzahlung zu bekommen, wenn im Folgejahr die Dividende entfällt, weil sich das Unternehmen übernommen hat?

Nur eine nachhaltige Dividende ist eine gute Dividende. Was nützt es eine hohe Dividendenzahlung zu bekommen, wenn im Folgejahr die Dividende entfällt, weil sich das Unternehmen übernommen hat?

Wir halten im Normalfall eine Ausschüttungsquote von 25 bis 70% für angemessen. Du kannst sie folgendermaßen ermitteln:

Teile die jährliche Dividende durch den Gewinn pro Aktie, um die Gewinnausschüttungsquote zu erhalten. Dies entspricht dem Prozentsatz des Gewinns, den das Unternehmen als Dividende an die Aktionäre zahlt.

Es lohnt sich auch, die jährliche Dividende durch den freien Cashflow pro Aktie zu dividieren, um die FCF-Ausschüttungsquote zu erhalten. Letztendlich ist es das Bargeld, das die Nachhaltigkeit der Dividende bestimmt.

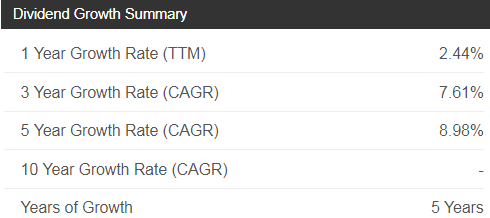

Dividendenwachstum – Dividend Growth

Eine wichtige Kennzahl ist das Dividendenwachstum. Lässt sich doch damit abschätzen wie stark die Dividende in den Folgejahren wahrscheinlich zunehmen wird. Diese Information finden wir auf Seeking Alpha.

Eine wichtige Kennzahl ist das Dividendenwachstum. Lässt sich doch damit abschätzen wie stark die Dividende in den Folgejahren wahrscheinlich zunehmen wird. Diese Information finden wir auf Seeking Alpha.

Der entscheidende Punkt sind, die Fragen nach dem zukünftige Wachstum deines passiven Einkommens und welche Rendite du langfristig auf dein Investment erwarten kannst.

Einige Unternehmen zahlen jedes Jahr die gleiche Dividende, einige erhöhen oder reduzieren ihre Dividenden unregelmäßig, während andere ihre Dividende Jahr für Jahr erfolgreich steigern. Letzteres ist wonach wir suchen.

Aktienrückkäufe – Share Repurchases

Über die Aktienrückkäufe haben wir an dieser Stelle ausführlich geschrieben.

Im Kern gibt es 2 Gründe warum Unternehmen Aktien zurückkaufen. Erstens will man die Aktienanzahl reduzieren, dadurch werden die verbliebenen Aktien wertvoller. Man spart sich einen Teil der Dividendenausschüttung, weil es weniger Aktien gibt bzw. kann eine Dividendenerhöhung durchführen ohne in Wirklichkeit mehr Geld dafür ausgeben zu müssen.

Zweitens werden Aktienrückkäufe genutzt um Mitarbeiteraktien auszugeben oder Aktien für die Managementvergütung zu haben.

Natürlich macht der Weg des Aktienrückkaufs nur Sinn, wenn die Aktien zu niedrigen Börsenkursen gekauft werden können. Ein Blick auf die Netto-Aktienrückkäufe eines Unternehmens (Rückkäufe abzüglich Emissionen) zeigt, wie viel Geld das Unternehmen für Aktienrückkäufe ausgibt.

Manchmal ist es nützlich, diesen Betrag mit der Höhe der Dividendenzahlungen zu vergleichen. Aktienrückkäufe steigern den Gewinn pro Aktie und fördern das Dividendenwachstum. Aktienrückkäufe können aber auch verantwortungslos eingesetzt werden, um Wachstum vorzutäuschen.

Subjektive Informationen in der Aktienbewertung

![[Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu checken [Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu überprüfen](https://dividendinvestingtom.com/wp-content/uploads/2020/10/Aktienanalyse-Aktien-Kennzahlen-schnell-checken-300x300.jpg) Daten und Zahlen sind die eine Seite an der Börse und bei der Aktienbewertung. Spannend wird es bei der subjektiven Wahrnehmung. Das heißt bei den Dingen die eben nicht einfach messbar sind und in alle Richtungen interpretiert werden können.

Daten und Zahlen sind die eine Seite an der Börse und bei der Aktienbewertung. Spannend wird es bei der subjektiven Wahrnehmung. Das heißt bei den Dingen die eben nicht einfach messbar sind und in alle Richtungen interpretiert werden können.

Gute Anleger unterscheidet von den mittelmäßigen, dass sie sich die Zeit nehmen auch diese Dinge zu analysieren. Dieser Anlageprozess erfordert die meiste Zeit, Disziplin und Geduld.

Ich nutze dabei das Paretoprinzip (auch 80-20-Regel genannt). Soll heißen, dass wir nicht jedes kleinste Detail wissen müssen. Es reichen die wichtigsten Informationen, um gute Anlageentscheidungen zu treffen.

Geschäfts- und Branchenaussichten – Business and Industry Prospects

Als langfristig orientierte Investoren liegt unser Interesse darin ein Unternehmen auszuwählen, das sich in einer Branche befindet, die nicht so schnell verschwinden wird. Eine gesunde und wachsende Branche erleichtert es einem Unternehmen in dieser Branche, zu wachsen und die Rentabilität zu steigern.

Egal wie groß ein Unternehmen ist, passt es sich nicht dem ständigen Wandel an, dann wird es irgendwann verschwinden bzw. überflüssig sein. Es hat schließlich Gründe warum es so wenige Unternehmen gibt, die über 50 Jahre eine steigende Dividende vorweisen können.

Was nützt uns eine Firma die den CD-Markt für Musik beherrscht, wenn diese nicht mehr gekauft werden? Cloud-Lösungen haben hier den Markt verändert. Natürlich befindet sich jede Branche im Wandel. Wichtig ist zu erkennen in welche Richtung die Innovationen gehen und was sich durchsetzen könnte.

Eine Microsoft war viele Jahre im Strukturwandel gefangen, weil Office-Programme und Windows weniger gefragt sind. Jetzt durch Cloud-Lösungen sieht es für Microsoft wieder vielversprechend aus. Blicken wir zu IBM, dann steht hier der Durchbruch des Wandels unmittelbar bevor.

Daher können Branchen oder Unternehmen oberflächlich in einem schlechten Zustand sein. Langfristig bieten sich jedoch Chancen. Wichtig ist immer das große langfristige Potenzial.

Wirtschaftliche Vorteile – Economic Advantage

Einige Unternehmen haben (wirtschaftliche) Vorteile gegenüber anderen. Die Vorteile ermöglichen es ihnen ein beeindruckendes Rentabilitätsniveau zu erreichen und aufrechtzuerhalten.

Besteht der Vorteil nicht, dann bestimmen Rohstoffpreise und Dienstleistungen das Marktgeschehen. Oft mit der Folge, dass es zu zermürbenden Preiskämpfen kommt. Die Profitabilität sinkt und sinkt und sinkt.

Daher bevorzugen wir Unternehmen die eben diesen wirtschaftlichen Vorteil, auch Burggraben genannt aufbauen konnten bzw. können.

Der Burggraben selbst muss nicht auf ein bestimmtes Produkt fußen. Jedenfalls erschwert er es der Konkurrenz dauerhaft Fuß zu fassen.

Beispiele für wirtschaftliche Vorteile sind:

Umfang/Skalierung: Wenn ein Unternehmen groß genug ist, verfügt es wahrscheinlich über mehr Kaufkraft, ein effektiveres und effizienteres Vertriebsnetz sowie die Möglichkeit, Wettbewerber aufzukaufen. Andere Unternehmen haben Probleme, mit der Skalierung zu konkurrieren, weil ihnen selbst die Skalierung fehlt. Sie können keine nennenswerten Skalierungseffekte erreichen und rennen dem führenden Unternehmen hinterher. Irgendwann schließt sich der Teufelskreis und das Unternehmen hat sich totgelaufen…

Wechselkosten: Wenn es für Kunden schwierig ist, auf Produkte oder Dienstleistungen eines Mitbewerbers umzusteigen, spricht man von Wechselkosten. Je höher die Hürde, die Wechselkosten sind, desto mehr kann man eigene hohe Preise durchsetzen und Gewinne erzielen.

Regulierung: Einige Unternehmen arbeiten so, dass sie im Wesentlichen ein reguliertes Monopol haben (z.B. das ehemalige Postmonopol oder aktuell die Social-Media-Unternehmen mit dem Ziel „the winner take it all“). Die Risiken werden reduziert und Chancen erhöht. Investitionen können vorhersehbarer durchgeführt werden. Allerdings sinkt auf Dauer die Innovationskraft.

Immaterielles Eigentum: Vertrauen die Konsumenten einer Marke oder einem Produkt, dann sind diese bereit mehr Geld dafür auszugeben. Wenn ein Konsument ein Produkt scheinbar zufällig auswählt, wählt diese wahrscheinlich ein Produkt aus, mit dem sie vertraut ist. Markenstärke ist für viele Unternehmen ein immaterieller Vorteil.

Patente sind ebenfalls starke Abwehrkräfte. Wenn ein Unternehmen sein Produkt oder seine Dienstleistung patentieren kann, hält es Wettbewerber vorübergehend fern und ermöglicht ein hohes Maß an Rentabilität.

Managementqualität

Schließlich lohnt es sich, die Managementqualität zu betrachten. Wie lange leitet der derzeitige CEO das Unternehmen? Wie haben sie gemacht? Wie viel von dem Unternehmen besitzen die Führungskräfte? Wie ist die Unternehmenskultur? Eine herausragende Gruppe von Personen, die ein qualitativ hochwertiges Unternehmen führt, kann Wunder für die Wertsteigerung bewirken.

Bewertungskennzahlen in der Aktienanalyse

Die Bewertung eines Unternehmens ist immer die Momentaufnahme dessen, was Anleger derzeit bereit sind, für dieses Geschäft zu zahlen. Die faire Bewertung hängt in hohem Maße von unterschiedlichen Kennzahlen ab. Wir sehen uns nun die wichtigsten an.

Kurs-Gewinn-Verhältnis (KGV) – Price-to-Earnings (P/E) Ratio

![[Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu überprüfen 1 KGV historische Kurs-Gewinn-Entwicklung](https://dividendinvestingtom.com/wp-content/uploads/2020/10/LYB-KGV-historisch.png) Das Kurs-Gewinn-Verhältnis (KGV) ist der Preis einer Aktie geteilt durch das Ergebnis je Aktie.

Das Kurs-Gewinn-Verhältnis (KGV) ist der Preis einer Aktie geteilt durch das Ergebnis je Aktie.

Ein höheres KGV bedeutet, dass Anleger derzeit bereit sind mehr pro Ertragseinheit zahlen, während ein niedrigeres KGV bedeutet, dass Anleger nicht bereit sind, sehr viel pro Ertragseinheit zu zahlen.

Beim Aktienkauf bevorzugen wir ein KGV das unter dem durchschnittlichen KGV des Unternehmens liegt.

Ebenfalls sollte das Branchen-KGV herangezogen werden. Denn ein günstig bewertetes Unternehmen weist in der Regel ein KGV auf das unter dem Branchenschnitt liegt.

HINWEISE: Unternehmen die wenig Gewinne machen, weil sie eine Wachstumsstrategie verfolgen, sollten nicht anhand des KGV´s beurteilt werden. Da dieses dann keine Aussagekraft hat. In diesem Fall ist die Umsatzentwicklung entscheidender.

Ebenfalls versagt das KGV regelmäßig bei konjunkturabhängigen Aktien. Diese weisen nämlich zum Konjunkturende hin immer zu niedrige KGV´s auf.

Kurs-Free-Cashflow-Verhältnis (CPS) – Price-to-Free-Cash-Flow (P/FCF) Ratio

![]()

Der Free Cashflow ergibt sich in dem bei den Einnahmen die Investitionen abgezogen werden. Der Cashflow pro Aktien ergibt sich indem die Aktienanzahl durch den Free Cashflow dividiert wird.

Wir nutzen die Kennzahl in Verbindung mit den Einnahmen. Tendenziell sollte der Free Cashflow ansteigen. Kann aber gerade bei Marktverwerfungen oder hohen Investitionen auch deutlicher schwanken.

Die Überwachung von Einkommen und Cashflow ist wichtig, um einen guten Überblick über die tatsächliche Leistung des Unternehmens zu erhalten. Vor allem sollten die Dividenden auch durch den Free Cashflow abgedeckt sein. Das gibt mehr Sicherheit wenn es um das Thema Dividendensteigerung geht.

Kurs-Buchwert-Verhältnis (KBV) – Price-to-Book Value

![]()

Wenn wir dem Gesamtvermögen die Gesamtverbindlichkeiten des Unternehmens abziehen, erhalten wir das gesamte Eigenkapital oder den Buchwert. Der Buchwert je Aktie ist das gesamte Eigenkapital geteilt durch die Gesamtzahl der Aktien.

Der materielle Buchwert ist derselbe, mit Ausnahme von immateriellen Vermögenswerten wie Geschäfts- oder Firmenwerten. Sollte das Unternehmen seine Geschäftstätigkeit einstellen, ist der materielle Buchwert der theoretische Betrag, den jede Aktie wert wäre.

Das bedeutet, wenn der Buchwert je Aktie höher ist als der Aktienkurs, dann wird die Aktie an der Börse zu billig gehandelt. Einfach weil sie bereits durch bestehende Vermögenswerte mehr wert ist.

Hinweis: Den richtigen Buchwert gibt es nicht. Unternehmen die viele Maschinen benötigen unterscheiden sich von jenen die viele imaginäre Vermögensgegenstände haben. Z.B. Maschinenbauer vs. Softwarefirma. Auch hier gilt es einen Blick auf die Branche und den direkten Konkurrenten zu werfen.

Marktkapitalisierung – Market Capitalization

Die Marktkapitalisierung ist die Gesamtzahl der Aktien multipliziert mit dem aktuellen Wert jeder Aktie.

Theoretisch hat der Aktienmarkt durch seine Preisfindung entschieden, was ein Unternehmen wert ist. Ein Blick lohnt sich, denn Investoren suchen oft nach einer Mischung aus großen und kleineren Unternehmen.

Fazit zur Aktienanalyse und Aktienbewertung

![[Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu überprüfen [Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu überprüfen](https://dividendinvestingtom.com/wp-content/uploads/2020/12/Aktien-Kennzahlen.jpg)

Jetzt pinnen und für später merken!

Natürlich erfordern Aktienanalyse und Aktienbewertung im Allgemeinen eine gründliche Arbeit. Je genauer im Vorfeld des Aktienkaufs gearbeitet wird, desto pflegeleichter ist das Portfolio im Anschluss.

Auch wenn es für ungeübte am Anfang nach viel Arbeit aussieht, so ist der Zeitaufwand mit etwas Übung doch sehr überschaubar.

Mein Tipp ist, den Auswahlprozess mit einigen Aktien durchzuspielen und sich die geeigneten Aktien in einer Beobachtungsliste abzuspeichern. Sobald das Geld da ist und der Aktienkurs auf einem geeigneten Kaufniveau liegt, kann man schnell handeln.

Schließlich ist meine Erfahrung, dass es pro Jahr zwei schöne Einstiegsfenster gibt, wo Aktienkurse günstig sind.

Wenn ich nach einem Unternehmen suche, in das ich investieren will, suche ich nach einer starken Bilanz, guten Wachstumsaussichten, Wettbewerbsvorteilen, einer positiven Branche, einem aktionärsfreundlichen und kompetenten Management und soliden Dividendeninformationen.

Wir konzentrieren uns immer auf das langfristige Potenzial und die Gesamtrendite der Investition.

In diesem Sinne: „Keep it simple – Halte es einfach!“, so erreichst Du deine finanziellen Ziele schneller!

Mit besten Grüßen Tom

ÜBER TOM

Hallo ich bin Tom! Ein leidenschaftlicher Finanzblogger, Unternehmer im Nebenerwerb, Speaker und Angestellter. Meine Vision ist, dass jeder mit Dividend Growth Investing sein passives Einkommen, finanzielle Freiheit & Wohlstand erreicht. Gerne teile ich mein Wissen, dass weit über Geld sparen, Finanz-Mindset, Geld anlegen und richtig investieren hinausgeht.

Hallo ich bin Tom! Ein leidenschaftlicher Finanzblogger, Unternehmer im Nebenerwerb, Speaker und Angestellter. Meine Vision ist, dass jeder mit Dividend Growth Investing sein passives Einkommen, finanzielle Freiheit & Wohlstand erreicht. Gerne teile ich mein Wissen, dass weit über Geld sparen, Finanz-Mindset, Geld anlegen und richtig investieren hinausgeht.

Ich nutze und empfehle Seeking Alpha zum Finden von interessanten Aktienideen. Für die fundamentale Beurteilung von Aktien lohnt sich ein Blick auf MarketScreener und TeleTrader. Du möchtest mehr Infos vom Geld sparen, Finanz-Mindset bis hin zum Dividend Growth Investing und Portfolioaufbau? Dann nutze DividendInvestingTom und DIVDepot. Wohlstand und Finanzielle Freiheit schafft jeder!

Diese Website inkl. Blog wird bei alfahosting gehostet. Das tolle Divi-Theme stammt von Elegant Themes. Unsere Grafiken bearbeiten wir teilweise kostenlos mit Canva. Du möchtest deine Website promoten und mehr Reichweite aufbauen? Dann mach es wie ich. Nutze Tools wie Pinterest und Tailwind. Mit Google Adsense lassen sich leicht erste Blogeinnahmen verdienen. Wer mehr möchte schaut sich das Werbenetzwerk Ezoic an.

Gedankenaustausch und Kontakte sind Gold wert. Egal ob es sich um Gastbeiträge, Podcasts und YouTube-Videos handelt, wir freuen uns über ein wachsendes Netzwerk genauso wie über den gegenseitige Unterstützung. Gerne können auch Kooperationen vereinbart werden, wenn diese für alle Seiten nützlich sind.

HEY, BETEILIGE DICH AN UNSERER DISKUSSION UND LASS UNS GEMEINSAM IN EINEN DIALOG DARÜBER SPRECHEN, WIE WIR EIN PORTFOLIO AUFBAUEN KÖNNEN. RESPEKTVOLLE UND RELEVANTE KOMMENTARE HELFEN ALLEN LESERN WEITER!

![[Aktienanalyse] 20 Kennzahlen, ein Unternehmen schnell zu überprüfen](https://dividendinvestingtom.com/wp-content/uploads/2020/10/Aktienanalyse-Kennzahlen-schnell-ueberpruefen-1080x675.jpg)

0 Kommentare